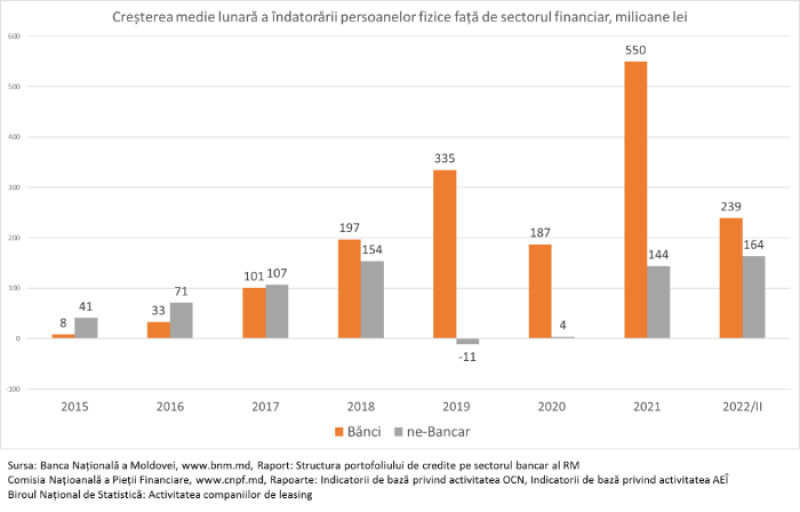

Anul trecut îndatorarea populației față de sectorul financiar creștea lunar cu 694 milioane lei, iar în acest an creșterea este cu 42% mai lentă și constituie doar 403 milioane lei lunar.

Însă mult mai important este să analizăm din contul căror instituții financiare are loc această creștere a îndatorării persoanelor fizice.

Anul trecut creșterea medie lunară de 694 milioane lei în proporție de 80% era asigurată de sectorul bancar cu o contribuție de 550 milioane lei. Sectorul ne-bancar, în special companiile de micro-finanțare au avut o contribuție medie lunară de 144 milioane lei.

În acest an, creditarea persoanelor fizice de către bănci a încetinit de 2,3 ori și crește cu 239 milioane lei lunar. În schimb creditarea de către companiile de micro-finanțare înflorește și crește cu 164 milioane lei lunar, record istoric absolut pentru companiile de micro-finanțare. Ponderea lor în totalul creșterii creditelor din acest an pentru persoanele fizice a ajuns la 40% sau de două ori mai mult decât anul trecut.

De fapt înăsprirea politici monetare de către BNM a afectat doar băncile comerciale nu și companiile de micro-finanțare, care din contra se bucură de o creștere fără precedent a portofoliului de credite pentru persoanele fizice.

În esență prin înăsprirea politicii monetare am obținut un efect colateral nedorit: persoanele fizice pleacă din bănci spre companii ne-bancare, care oferă banii mult mai scumpi și în condiții mult mai costisitoare pentru persoanele fizice.

Companiile de micro-finanțare având o cerere atât de mare din partea populației, au contractat la rândul lor în prima jumătate de 590 milioane lei credite de la bănci, mai mult decât pentru tot anul 2021.

În esență populația a fost fugărită din bănci la intermediari, care iau credite de la bănci la o dobândă redusă și oferă populației cu o dobândă sporită.

Dar să nu uităm că pe lângă creditarea oficială, noi mai avem și creditarea neobservată de la cămătarii clandestini. În 2021 noi estimam creditarea de la cămătarii clandestini la nivel de 1,4 miliarde lei. Pentru prima jumătate a anului 2020, estimăm că creditarea de la cămătarii clandestini a ajuns la 1,8 miliarde lei.

Deci înăsprirea politicii monetare are și un efect nedorit: plecarea populației spre companii de finanțare mult mai scumpe, sau și mai rău migrarea spre cămătari.

Scumpirea banilor pentru populație este mult mai puternică decât s-ar părea la prima vedere: în primul rând s-au scumpit creditele bancare, dar cel mai important, populația este nevoită să plece din bănci și să apeleze la instituții financiare ne-bancare, mult mai scumpe sau cămătarii clandestini, unde bani pot fi de 10-20 sau chiar de 50 ori mai scump decât de la bănci.

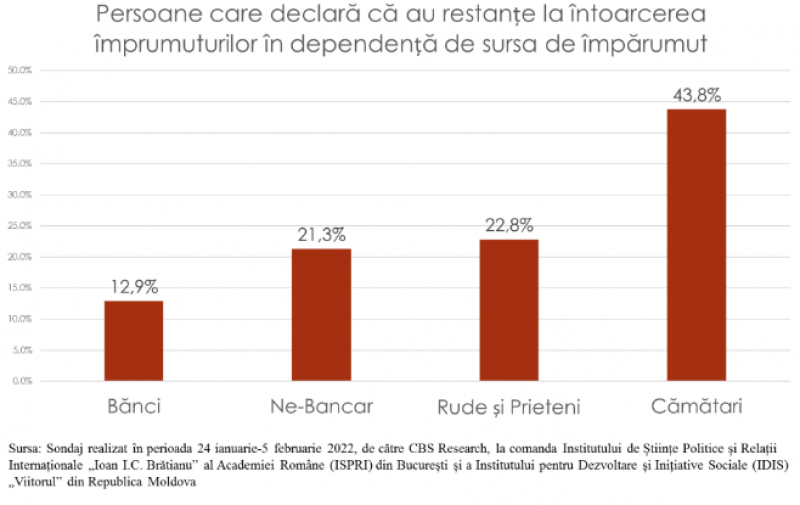

Conform unei cercetări IDIS Viitorul (vezi aici prezentarea), persoanele fizice au cele mai mici dificultăți de a întoarce împrumuturile contractate de la bănci, fapt ce ne face să afirmăm că băncile sunt cea mai bună soluție de finanțare a necesităților gospodăriilor casnice. În cazul companiilor de micro-finanțare numărul peroanelor care întâmpină dificultăți la întoarcerea împrumuturilor este de două ori mai mare, iar în cazul cămătarilor clandestini, problemele sunt de 4 ori mai mari decât la bănci.

Potrivit legislației, suntem obligați să cenzurăm comentariile ce incită la ură, reprezintă atac la persoană sau conțin cuvinte necenzurate.

Vă îndemnăm la discuții decente!